布伦特原油价格今日行情最新消息_布伦特原油实时行情走势

1.布伦特原油是什么

2.布伦特原油期货价格下跌23%回到俄乌冲突爆发之前

长期以来,国际市场原油交易形成了3种基准价格,即美国纽约商品轻质低硫原油价格、英国伦敦国际石油北海布伦特原油价格和阿联酋迪拜原油价格。

1、纽约商品轻质低硫原油期货价格

纽约商品轻质低硫原油品质较好,又被称为“西得克萨斯中质油”或“得克萨斯轻质甜油”,其价格是北美地区原油的基准价格,也是全球原油定价的基准价格之一。通常所说“纽约市场油价”就是指纽约商品大致下一个月交货的轻质原油期货价格。

2、伦敦国际石油北海布伦特原油期货价格

伦敦国际石油北海布伦特原油也是一种轻质油,但品质低于纽约商品轻质低硫原油。非洲、中东和欧洲地区所产原油在向西方国家供应时通常用布伦特原油期货价格作为基准价格。通常所说“伦敦市场油价”就是指大致下一个月交货的伦敦国际石油北海布伦特原油期货价格。

3、迪拜原油价格

迪拜原油是一种轻质酸性原油,产自阿联酋迪拜。迪拜油价在一般新闻报道中较少涉及。

布伦特原油是什么

很多财经网站查询每天的国际原油价格,以新浪财经为例:

1、登录新浪财经;

2、点击左上角原油;

3、在左侧可以看到每天的NYMEX原油和布伦特原油即使行情。

?

布伦特原油期货价格下跌23%回到俄乌冲突爆发之前

布伦特原油是一种特殊的石油。该石油产于北大西洋北海布伦特地区,因轻质低硫而为人们熟知。

布伦特原油出产于北大西洋北海布伦特地区. 伦敦洲际和美国商品有他的期货交易,是市场油价的标杆.

美国市场西德洲轻质原油(WTI)价格与北海布伦特(IPE)原油的价格差仍然很大。

布伦特原油出产于北海的轻质低硫原油,同样是基准品质,被广泛交易,有别于纽约商品轻质低硫原油期货合约。布伦特原油日产量约 500000

桶,产地为舍得兰群岛的 Sullom Voe

。主要在北欧加工提炼,也有小部分在北国东海岸以及地中海地区加工,这些生产商大部分仍是以非标准化的现货方式交易。

布伦特原油的交易方式

为了提高布伦特原油和 WTI 原油差价交易有效性、流动性和实现成本控制, NYMEX 将布伦特原油期货交易的公开报价设定在都柏林的交易大厅,其余时间在

NYMEX ACCESS 电子系统平台上交易。公开叫价时间为都柏林时间上午 10 点至下午 7 : 30 , NYMEX ACCESS

系统电子交易时间为都柏林时间下午 8:15 至上午 9:30 。 在提高布伦特原油期货合约实用性的同时,推出了自动报价、价格报告、以及布伦特原油与 WTI

原油差价的,对 NYMEX

的布伦特原油以及轻质低硫原油分别进行清算,这是市场的一个重要发展,因为通过该平台可以完成两个不同市场的套利交易,使之逐步成为一个价格透明、竞争交易、操作简单的流动性市场。

认为套利交易是一笔交易,这样对于操作者而言可以最大效果的利用保证金,也可以有效减少交易费用。当多头头寸抵消了空头头寸,认为套利操作减少了市场风险,特别是布伦特原油期货和

WTI 原油得套利,因为两个期货合约有很好的相关性,为一对一 Brent/WTI 套利交易提供 95% 保证金赊欠 .

还为布伦特原油期货合约提供成本控制,为市场参与者缩减了大量的运作开支,详细信息,点击此处。

布伦特原油的结算方式

布伦特原油期货合约用现金结算方式,以 ISIS LOR 、 Argus

以及路透在都柏林的公开叫价平台收集的市场数据作为指数。布伦特原油期货交易由专门的清算机构负责清算,确保了资金的安全,其中立性、流动性以及市场透明度成为了

NYMEX 的特点。

在刚刚过去的三季度,全球市场上除美元外,几乎所有主要资产标的都在下跌。不过即便如此,油价的表现之低迷,依然出乎了许多市场人士的意料。

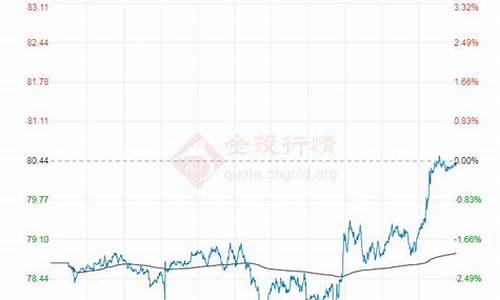

行情数据显示,全球基准的布伦特原油期货价格本季度已累计下跌了约23%,这使得油价已回到了2月底俄乌冲突爆发之前的水平。

布伦特原油第三季度的低迷表现,是自2020年3月疫情爆发之初那个季度以来最糟糕的季度走势,当时布伦特原油价格单季重挫了约60%。

在油价走软的同时,美国国内汽油零售价格和能源股的股价也出现了同步大跌。自今年6月触及2022年高点以来,美国能源股的市值已经下跌了约四分之一。今年夏天在加油站需要花费超过5美元一加仑买油的美国司机,如今则只需花费不到4美元。

从某种程度上来说,石油行业的这种跌势是违反直觉的——原油供应依然紧张,能源公司并没有提高产量,许多买家仍在回避购买俄罗斯的石油。

CBIZ投资咨询服务公司(CBIZinvestmentAdvisoryServices)首席投资官AnnaRathbun表示,“在所有条件几乎都相同的情况下,油价在供应依然短缺的情况下跌至俄乌危机前的水平以下,这是说不通的。”

不过,原油空头们显然也有着他们自身的抛售理由。他们指出,对需求减少的担忧正愈发成为人们关注的焦点,推动了从埃克森美孚到航空燃料和柴油等所有商品的下跌。世界各地的央行都在迅速提高利率以遏制通货膨胀,这打击了金融市场,拖累了全球经济。

由于美联储试图遏制通胀而不断激进加息,美元走强同时也给油价增加了压力。对海外买家来说,大宗商品因此变得更加昂贵。

交易员们还对全球经济增长放缓感到不安。世界银行本周预计,2023年全球国内生产总值(GDP)增长将放缓至0.5%,人均GDP则将萎缩0.4%,意味着全球经济陷入衰退。

后市仍有变数

目前,许多人正担心原油市场的价格波动可能会延续到年底。美国将在10月份结束战略石油储备的释放,分析人士正在密切关注这一的影响。

当然,更多华尔街投行仍预计油价在三季度的大跌可能只是暂时的,后市可能仍将有大把的上行空间。摩根大通就表示,驱动需求的反弹、能源公司对资本支出的持续投资不足、伊朗石油仍无法进入市场以及OPEC的潜在减产风险,都可能使油价在今年第四季度重新飙升至每桶101美元。

总部位于休斯顿的能源研究情报和咨询平台CorbuLLC的董事总经理SamuelRines称,“现在的油价约为每桶80美元,在这里买入是一笔非常划算的交易。”

可以预见到的是,俄乌冲突的进展仍将持续影响能源市场的走向。由富裕国家组成的七国集团(G7)在9月初推出了一项,试图为俄罗斯石油在全球市场上的价格设置上限,以限制俄罗斯的石油销售收入。一些业内人士预计,价格上限将软化欧盟全面禁止进口俄罗斯原油的,该将于今年晚些时候生效。

另一个可能支撑油价的因素是:美国油气公司目前仍把向股东返还利润,放在了扩大产能之前,这表明油市供应仍将有限。

“真正的问号之一是需求会发生什么。我想告诉你,即使在2019年的水平上,市场也是相对紧张的,”埃克森公司首席执行官达伦-伍兹在此前的财报业绩电话会议上表示。

这正促使一些投资者更深入地涉足该行业。HennessyFunds的能源转型基金投资组合经理BenCook表示,该基金已经增加了石油和天然气公司相对于可再生能源公司股票的权重,因预计油价会因为供应不足而上涨。

Cook指出,“鉴于我们对大宗商品的前景预测相当强劲,我们认为能源股的表现将紧随其后,我们更青睐那些在大宗商品领域有良好敞口的公司。”

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。